- О Незаймановском

- Сельчанам

- Антикоррупция

- Информационные материалы

- Совет по противодействию коррупции

- Правовые акты, регулирующие правоотношения в сфере противодействия коррупции

- НПА (проекты) для проведения независимой антикоррупционной экспертизы администрации Незаймановского с/п

- НПА (проекты) для проведения независимой антикоррупционной экспертизы Совета Незаймановского с/п

- Антикоррупционные листовки

- Экспертиза действующих нормативных правовых актов

- Антикоррупционные мероприятия в Незаймановском сельском поселении

- Сведения о доходах

- Администрация

- Глава Незаймановского сельского поселения

- Устав Незаймановского сельского поселения

- Результаты надзорной деятельности

- Постановления администрации

- Открытые данные

- Муниципальный контроль

- Нормативные документы обращений

- Публичные слушания

- Порядок обжалования муниципальных нормативных правовых актов

- Сведения, подлежащие предоставлению с использованием системы координат

- Муниципальные программы

- Публичные обсуждения проектов правовых актов

- Индикативное планирование

- Правовое просвещение

- Выборы

- ГИБДД

- Совет

- Документы

- Дом культуры

- Градостроительство.

- Специальная военная операция.

- Инициативное бюджетирование.

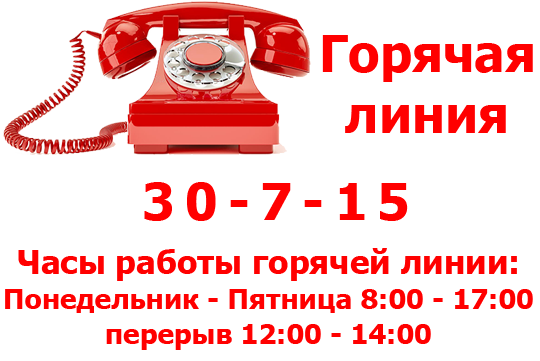

Решаем вместе

Не убран мусор, яма на дороге, не горит фонарь?

Столкнулись с проблемой — сообщите о ней!

Версия для слабовидящих

Версия для слабовидящих